プレスリリース「森林&人権方針ランキング2025」発表 〜合格点はユニリーバのみ 森林破壊ゼロ実現からほど遠く〜(2025/12/5)

大手消費財企業10社の森林及び人権方針を評価

日清食品が最下位から脱出、花王に続きサプライチェーンにおける人権擁護者への暴力を容認しないと公約

環境NGOレインフォレスト・アクション・ネットワーク(本部:米国サンフランシスコ、日本:東京都渋谷区、以下RAN)は、本日5日(米国時間3日)、「キープ・フォレスト・スタンディング:森林&人権方針ランキング2025」を発表し(注1)、グローバル消費財企業は取り組みの進捗が遅く、サプライチェーン(供給網)から森林破壊と人権侵害をなくすという約束を果たせていないと指摘しました。

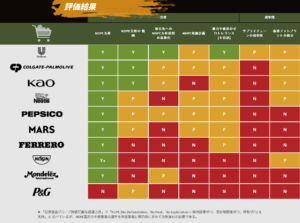

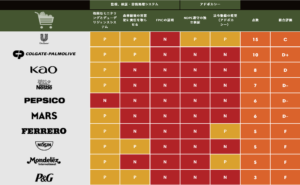

本ランキングは、熱帯林地域で森林破壊と人権侵害のリスクが高い産品に関与している大手グローバル消費財企業10社を対象に(注2)、各社の方針と実施計画を森林と人権の二分野で評価・分析する年次報告です。各社のサプライチェーンにおける森林破壊と人権侵害を阻止するための取り組みを詳細な基準で比較評価したところ、合格点といえる C 評価を得たのはユニリーバのみでした。日本企業は花王が D+(同点3位)、日清食品ホールディングスは人権擁護者への暴力や強迫行為を容認しないことを花王に続いて公約し、 D−(同点7位)を得て最下位グループからランクを上げました。最下位はモンデリーズでした。

評価方法は、各社の方針と実施について、「森林減少禁止、泥炭地開発禁止、搾取禁止」(NDPE)方針、人権保護、サプライチェーンの透明性などの12項目を24点満点で評価しています。合計得点に合わせてA(21〜24点)、B(17〜20点)、C(12〜16点)、D(6〜11点)、不可(0〜5点)のランクを付けています。パーム油、紙パルプ、大豆、牛肉、カカオ、木材製品など、森林を破壊するリスクのある産品(森林リスク産品)セクターにおける傾向や動向を分析しています。10社のランキングの詳細は以下の通りです。

*Y=ありor 全て(2点)、P=一部(1点)、N=なし(0点)

✦ 「日清食品グループ持続可能な調達方針」で「NDPE を支持」と 述べているが、NDPE誓約の中核要素の遵守を供給業者に明示的に求める方針強化が必要である。

「森林&人権方針ランキング2025」調査概要&結果

▪️調査対象企業:日清食品、花王、コルゲート・パーモリーブ、フェレロ、マース、モンデリーズ、ネスレ、ペプシコ、プロクター・アンド・ギャンブル(P&G)、ユニリーバ

▪️調査期間:2025年10月〜11月

▪️調査方法:各社の環境及び人権に関する方針を調査・分析(ウェブサイトなどで公開されている最新版)、各社へのヒアリング

▪️主な森林・人権方針の評価項目(全12項目、各2点)

*2点:方針あり/ 全体に採用、1点:一部に採用、0点:方針・計画なし

- 森林減少禁止、泥炭地開発禁止、搾取禁止(NDPE)方針・適用範囲:NDPE方針はパーム油や紙パルプなど森林リスク産品事業の生産・投融資に欠かせない国際基準である(注3)。個別産品だけではなく森林リスク産品全般への適用、供給業者の企業グループ全体への適用を重視している

- 人権擁護者への暴力や脅迫へのゼロトレランス(不容認)方針の有無(注4)

- 自由意思による、事前の、十分な情報に基づく同意(FPIC)原則の実施:先住民族および地域コミュニティの権利尊重(注5)

- 苦情処理システム:グリーバンスメカニズムの設置、苦情処理記録の開示など

- サプライチェーンの透明性:パーム油搾油工場リストの公開、生産地までのフルトレーサビリティ達成の取り組み(EUDR要件、注6)含む

- 森林フットプリントの開示(注7)、など

全体の評価・傾向

「リーダー企業」(C+評価)

- ユニリーバが再びトップを維持し、合格点といえるC+評価を獲得しました。NDPE方針の整合性、サプライチェーンの透明性、苦情処理の開示において最も明確な目標を設定し続けています。22年に公表された人権擁護者の保護方針は他社にとって先例となっています。先住民族の権利では、大手企業として初めてFPIC(自由意思による、事前の、十分な情報に基づく合意)の履行について独立検証するプロセスの試験導入を約束しました。

「中位グループ上位企業」(D+、D評価)

- コルゲート・パーモリーブ、花王、ネスレ、ペプシコ、マースの5社はNDPE方針の適用範囲でばらつきがあり、上位2社しか2点を得ていません。人権擁護者への暴力に対するゼロトレランスは全社が約束していますが、リーダー企業になるには暴力などを防止する手順を策定し公開する必要があります。

「中位グループ企業」(D−評価)

- P&G、フェレロ、日清食品の3社は、NDPE方針の実施や適用範囲が限定的であることから低評価となりました。日清食品は人権擁護者への暴力や威嚇へのゼロトレランスを初めて公約しました。

「不可企業」(F評価)

- オレオクッキーで有名なモンデリーズは、ほぼ全ての項目で低い評価となりました。同社は人権擁護者保護への明確な公約を発表していなく、苦情追跡システムも公開していません。

▪️日本企業の評価

総合点は花王がD+(10点)、日清食品はD−(6点)で、両社とも昨年から点数を上げました。

- 「NDPE方針」:両社とも同方針を既に採用し、2点の評価を得ています。

- 「NDPE適用の範囲」:花王が森林リスク産品全般の供給業者とその企業グループ全体も適用対象としていることから2点を得ています。日清食品は今年も点数獲得に至りませんでした。今年、サプライヤー行動規範を制定してNDPE支持を供給業者に求め、そのグループ企業全体にも適用を要望しました。しかしNDPE方針の中核要素が明記されませんでした。また、グループ調達方針の環境分野にNDPE支持を記載していますが、NDPEの中核要素が明記されているのはパーム油事業のみで森林リスク産品全般ではありませんでした。また供給業者にNDPEの採用を義務化していなく、供給業者の企業グループ全体も適用範囲に含んでいません。

- 「NDPE実施計画」:花王がパーム油と紙パルプサプライチェーンで25年まで森林破壊ゼロ、土地転換ゼロの達成を目指すと公表し、1点を得ました。

- 「暴力や脅迫へのゼロトレランス」:両社ともサプライチェーンにおける人権擁護者への暴力の不容認を公約していることから1点を獲得しました。しかしユニリーバが発表しているような、人権擁護者の保護方針実施の手順を定めたガイドラインは公表していません。

- 「森林フットプリントの開示」:花王が昨年5月にインドネシア・リアウ州の分析(英語)を公表しましたが、地域が限定的であることから1点にとどまりました。日清食品は実施を表明していますが、まだ開示がないため点数の獲得はありませんでした。

- 「苦情処理システム」:日清食品は2023年から「苦情処理リスト」を公開し、違法パーム油生産農園との取引停止や対応状況を公表しました。今年3月にも情報を更新し1点を得ていますが、方針違反への対応手順が公表されていません。花王は小規模農家生産者を対象とした苦情処理メカニズムはありますが、大規模農園・植林企業などを対象とした対応のリストや記録は依然として開示がなく得点はありませんでした。

人権尊重と新規制

人権擁護者(Human Rights Dedenders: HRDs)の保護は、今年の評価でも重要な項目の一つです。2015年から2024年、ビジネスと人権リソースセンター(注8)は147カ国で6,400件以上の攻撃(そのうち1,000件以上は殺害)を記録しました。一部の消費財企業は人権擁護者保護の実施に向けた初期段階の措置を講じていますが、危機の規模を考えると企業の対応はいまだ断片的で一貫性に欠けています。

欧州連合の森林破壊防止法(EUDR)の施行を前に、多くの消費財企業は規制の遵守を保証する約束を投資家にしています。しかし各社は「持続可能なパーム油のための円卓会議」(RSPO)のような効果が低い認証制度や、これまで問題となってきた供給業者からの自己申告制度にいまも頼っています。こうした状況で、何社かの大手企業は森林破壊や人権侵害にさらされるリスクを依然として抱えています。

総評・コメント

RANフォレスト・キャンペーン・ディレクターのダニエル・カリーヨは「新たな規制に備え、大手消費財企業は森林破壊ゼロのサプライチェーン実現を約束しています。しかし森林が破壊される前に、森に住む人々は暴力や脅迫を受けたり、土地を奪われたりしています。世界最大の消費財企業は自社製品に森林破壊や人権侵害が一切含まれていないことを証明できなければ、その公約は意味がありません。約束が森林を守るのではなく、行動が森林を守るのです」と強調しました。

RAN日本シニア・アドバイザーで、日本企業と対話を続けてきた川上豊幸は「花王は様々な取り組みを行い、グローバルのトップ企業と肩を並べました。中でもNDPE方針の遵守徹底を供給業者とアカウンタビリティ・フレームワーク・イニシアティブ(AFi)で定義されるその企業グループ全体に求めている点は、国内他社の見本となります。パーム油サプライチェーンではNDPE実施調査を行ない、結果も公開しています。しかし、サプライチェーンで起こる森林破壊や人権侵害についての対応を説明する苦情処理リストを開示していません。消費者や地域コミュニティ、投資家に向けて、高い透明性を示していくことが求められます」と主張しました。

続けて「日清食品は得点を上げて、最下位グループからようやく脱出しました。理由の一つに人権擁護者に対する暴力へのゼロトレランスを初めて公約した点が挙げられます。5月にはサプライヤー行動規範を制定して供給業者全体とそのグループ企業に適用した点は評価できますが、NDPEへの「支持」表明に止まり、炭素貯留力の高い森林や保護価値の高い地域の保全といった中核的な要素が明記されないままとなっています。同方針の供給業者への義務化でも、供給業者の独立監査の要求においても改善が見られませんでした。そして持続可能なパーム油のみを2030年までに調達するという目標年も前倒しされませんでした」と指摘しました。

大手消費財企業は、世界で続く森林破壊や人権侵害との関与が継続しています。RANは、消費財企業が森林伐採や土地の権利侵害の阻止に実行力を発揮し、環境保護活動家や人権擁護者が直面する暴力や脅威を食い止める一助になるよう、これからも企業に働きかけていきます。

脚注

注1)「キープ・フォレスト・スタンディング:森林と森の民の人権を守ろう」は、RANが2020年4月から展開しているキャンペーンです。熱帯林破壊と人権侵害を助長している最も影響力のある消費財企業・銀行に実際の行動を起こすよう要求しています:www.ran.org/kfs-scorecard-jp/

ランキング評価方法論:

https://japan.ran.org/wp-content/uploads/2025/12/RAN_KFS_Scorecard_Methodology_2025_JP.pdf

注2)消費財企業10社:日清食品、花王、コルゲート・パーモリーブ、フェレロ、マース、モンデリーズ、ネスレ、ペプシコ、プロクター・アンド・ギャンブル、ユニリーバ

*10社全社が全容を報告している唯一の産品であるパーム油を例にとると、10社合計で約230万トンのパーム油と、約140万トンのパーム核油およびその派生物を購入している(2022年)。パーム油世界市場の約3%、パーム核油世界市場の約17%に相当する(2023年版報告書より)。

注3)「NDPE」はNo Deforestation、No Peat、No Exploitationの略。森林減少や劣化に対しての保護(炭素貯留力の高い森林の保護、保護価値の高い地域の保護)、泥炭地の保護(深さを問わず)、人権尊重、火入れの禁止などの中核要素を含む方針を公表している企業は「あり」の評価を得る。

*参考:「『森林破壊禁止、泥炭地開発禁止、搾取禁止』(NDPE)方針とは?」ブリーフィングペーパー

注4)「ゼロトレランス・イニシアティブ」(ZTI)ウェブサイトを参照のこと。

ZTI は先住民族組織およびコミュニティ団体が主導する連合体で、人権擁護者の保護に関する企業のベストプラクティスを定義している。

注5)「FPIC(エフピック)」とは Free, Prior and Informed Consent の略。先住民族と地域コミュニティが所有・利用してきた慣習地に影響を与える開発に対して、事前に十分な情報を得た上で、自由意志によって同意する、または拒否する権利のことをいう。

注6)EUの「森林破壊フリー製品に関する規則」(EUDR:通称「森林破壊防止法」):EU域内で販売される製品は生産地までのトレーサビリティの確認と、森林破壊等との関連有無を確認する「デューデリジェンス」の公表が義務化される。森林破壊と人権侵害の有無のリスク評価や確認も含め、グローバル企業は同法への対応が迫られる。

注7)「森林フットプリント」とは、森林を犠牲にして生産される「森林リスク産品」の消費財企業の利用や、銀行による資金提供によって影響を与えた森林と泥炭地の総面積をいう(影響を与える可能性がある面積も含む)。消費財企業と銀行の森林フットプリントには、供給業者や投融資先企業が取引期間中に関与した森林および泥炭地の破壊地域、さらに供給業者や投融資先企業全ての森林リスク産品のグローバルサプライチェーンと原料調達地でリスクが残る地域も含まれる。森林および泥炭地が先住民族や地域コミュニティに管理されてきた土地にある場合は、その先住民族と地域コミュニティの権利への影響も含む。

注8)ビジネスと人権リソースセンター、”Defending rights and realising just economies: Human rights defenders and business (2015-2024)”

標的とされた人権擁護者の大半は、土地や水、環境を守るために活動し、生態系や生計、文化遺産を脅かす活動に反対していた。特に鉱業やアグリビジネス、化石燃料採掘などの環境や社会に大きな影響を及ぼすセクターで脅威に直面することが多い。東南アジアのパーム油および林業のサプライチェーンは最も危険な状況にあり、土地収奪や違法伐採、プランテーション拡大に異議を唱える人権擁護者が威嚇や暴力、犯罪化行為によって被害を受けてきた。

団体紹介

レインフォレスト・アクション・ネットーク(RAN)は、米国のサンフランシスコに本部を持つ環境NGOです。1985年の設立以来、環境に配慮した消費行動を通じて、森林保護、先住民族や地域住民の権利擁護、環境保護活動をさまざまな角度から行っています。2005年10月より、日本でも活動を続けています。

http://japan.ran.org

本件に関するお問い合わせ先

レインフォレスト・アクション・ネットワーク

東京都渋谷区千駄ヶ谷1-13-11-204

日本チームマネジャー:関本幸 Email: yuki.sekimoto@ran.org

日本シニア・アドバイザー川上豊幸 Email: toyo@ran.org