共同プレスリリース「化石燃料ファイナンス報告書 2025」発表 〜世界65銀行の化石燃料への資金提供額、2024年は8,694億ドルに急増〜(2025/6/18)

米銀とメガバンクが上位独占、2024年提供額はみずほ4位、三菱UFJ6位、SMBC11位

レインフォレスト・アクション・ネットワーク(RAN)

特定非営利活動法人 気候ネットワーク

国際環境NGO マーケット・フォース

国際環境NGO 350.org

米環境NGO レインフォレスト・アクション・ネットワーク(本部:米国サンフランシスコ、日本:東京都渋谷区、以下RAN)をはじめとするNGOは17日(米国東部時間)、新報告書『化石燃料ファイナンス報告書2025〜気候カオスをもたらす銀行業務〜』(注1、第16版、 日本語要約版、英語名: Banking on Climate Chaos 2025)を発表しました。

本報告書は、世界の上位65行による2,800社以上の化石燃料企業への融資・引受をまとめた年次報告書です。分析の結果、昨年に銀行から化石燃料産業に提供された金額は約8,694億米ドルで、2023年と比べて1,625億ドルも増加したことがわかりました。また、2024年には全体の約半分の約4,290億ドルが化石燃料拡大のために投入され、2021年以降の合計額は1兆6,000億ドルでした。報告書の執筆団体は、国際エネルギー機関(IEA)の世界的な科学者たちが油田やガス田の新規開発、新規タンカーやパイプライン計画など、いかなる化石燃料の拡大は必要ないと繰り返し述べてきたにもかかわらず、銀行は気候変動のリスクを無視し、化石燃料拡大への資金提供を増やしてきたと指摘しています。また資金提供の増加は、2021年にグラスゴーで開催された国連気候変動枠組条約締結国会議(COP26)で、多くの銀行が表明した気候変動に関する約束(コミットメント)の急速な後退の中で起きていることも言及しました。

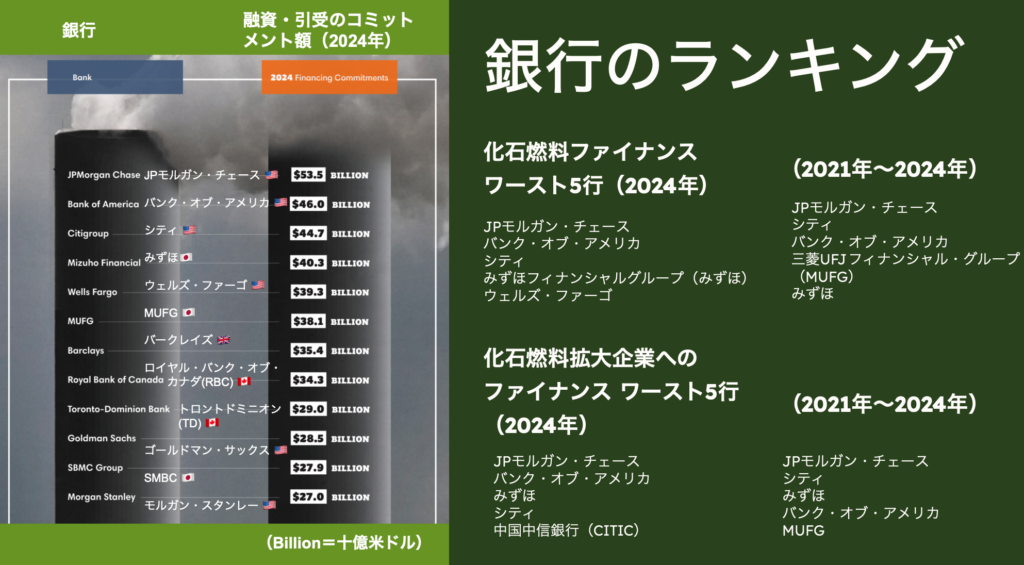

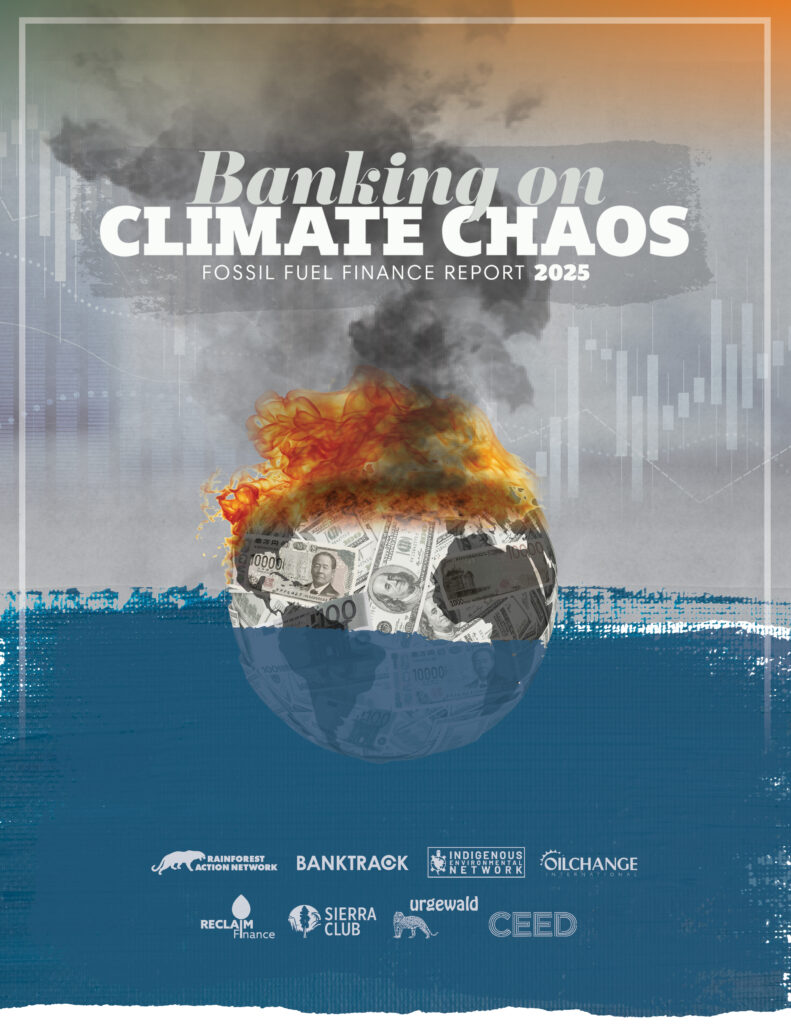

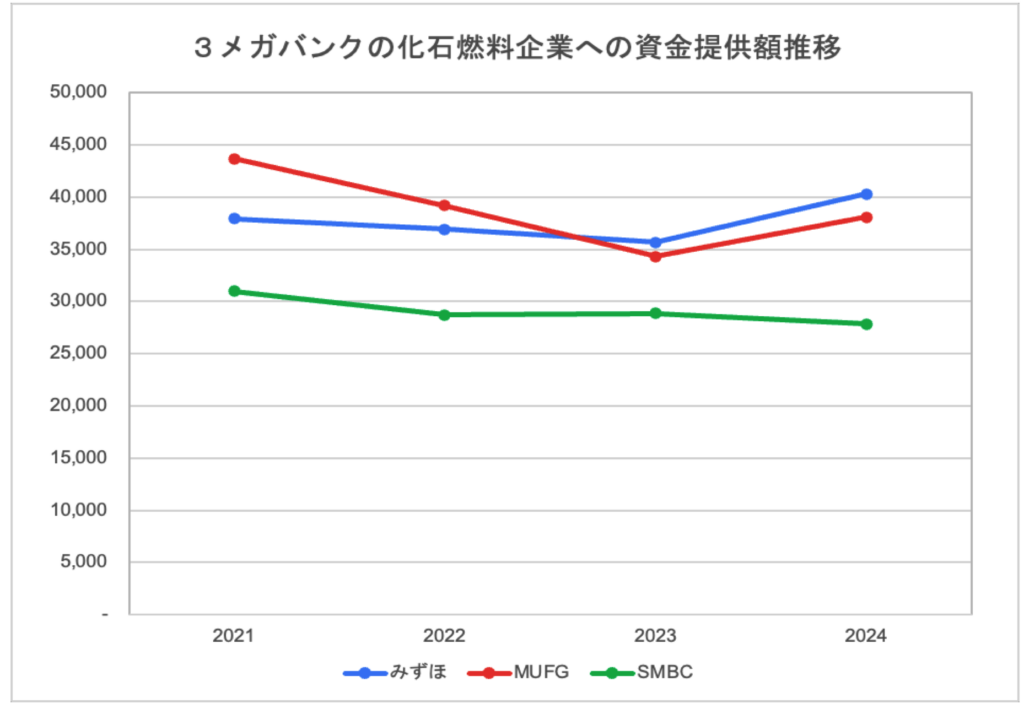

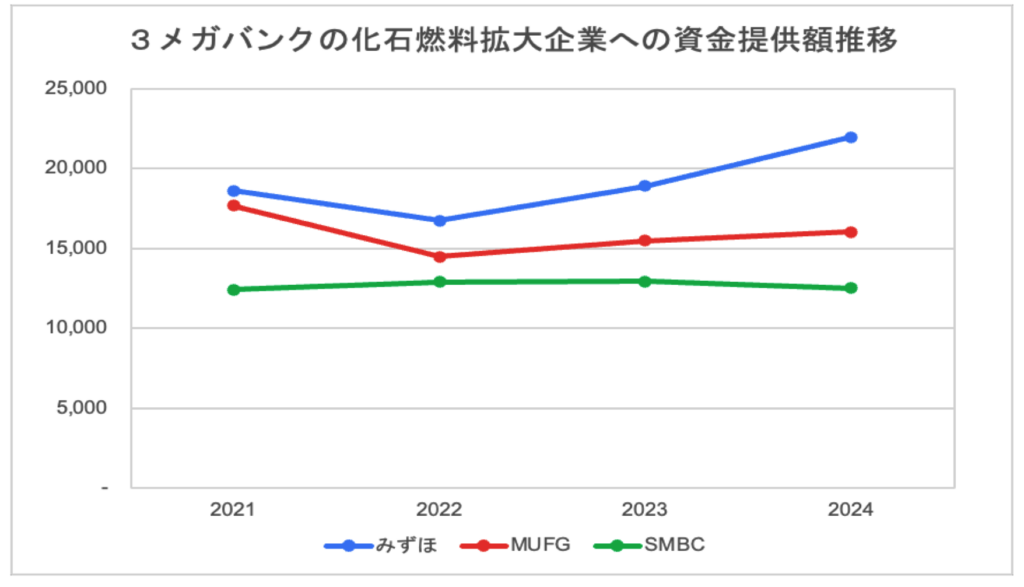

日本の3メガバンクは、昨年の資金提供でワースト12銀行に入りました。みずほフィナンシャルグループ(みずほ)が4位、三菱UFJフィナンシャル・グループ(MUFG)は6位、三井住友フィナンシャルグループ(SMBC)は11位でした。65行のうちの3行のみで全体の資金提供額の12%を占めました。化石燃料事業を拡大している企業への資金提供額でもワースト12銀行に入り、みずほが3位、MUFGが6位、SMBCが11位という結果でした。

図:「化石燃料ファイナンス2025」ランキング

左:2024年のワースト12銀行(化石燃料全部門への融資・引受額、単位=十億ドル)

右:各ランキングのワースト5銀行

『化石燃料ファイナンス報告書2025』概要・主な調査結果

世界の主要民間銀行65行が化石燃料部門に行った資金提供(融資・引受)を示した包括的な報告書。化石燃料企業2,800社以上への資金提供について分析。対象期間はIEAが「ネットゼロ・ロードマップ」(注2)を発表した2021年〜2024年で、年別、累計額を分析。化石燃料産業全体、化石燃料拡大企業への資金提供ごとに集計・分析(これまでと異なり、LNG、石炭、オイルサンドなど部門別のランキングは発表しないが、各部門の簡潔な動向と地域コミュニティへの影響を説明している)。パリ協定が発効した2016年〜2024年の全体的な傾向の分析も一部掲載。

- 大手65行の化石燃料ファイナンス:

- 2024年の資金提供額は約8,690億米ドルだった。

- 2021年から2023年は減少傾向にあったが、2023年から2024年の金額は1,625億ドル増加した。

- 資金提供の形態別傾向(2024年):

- 融資の金額が最も大きく、2023年の4,220億ドルから4,670億ドルに増加した。

- 債券は増加額が最も大きく、2023年の2,840億ドルから4,010億ドルへと増加。

- 買収ファイナンスは2023年の637億ドルから829億ドルに増加。

- 化石燃料事業を拡大している企業への資金提供:

- 2021年から2024年の提供額は1兆6,000億ドルだった。

- 2024年だけで4,286億ドルが提供され、2023年から848億ドル増加した。

- パリ協定が発効した2016年から2024年の提供額は7.9兆ドルだった。

2024年のワースト銀行はJPモルガン・チェースで、2024年にコミットした金額は535億ドルでした。対象となった銀行65行のうち4行が資金提供額を100億ドル以上増加させ、増加額の大きい上位4行はJPモルガン・チェース、シティグループ、バンク・オブ・アメリカ、バークレイズでした。ワースト12行のうち、日米の銀行は合計で9行でした。

米国:米銀は2024年に2,890億ドルの化石燃料への資金提供をコミットし、この金額は本報告書の対象としている世界の化石燃料への資金提額の3分の1にあたります。上位のJPモルガン・チェース、バンク・オブ・アメリカ、シティグループ、ウェルズ・ファーゴの4行だけで全体の21%を占めています。

日本:みずほ、MUFG、SMBC3行の2024年の化石燃料への資金提額は1,063億ドルで、65行全体の約12%を占めました。約半数が米国に本社を置く企業への資金提供でした。詳細は「日本の 3 メガバンクの資金提供分析」をご参照ください。

ヨーロッパ:イギリスのバークレイズが354億ドルで2024年の最大の化石燃料への資金提供銀行でした。スペインのサンタンデール、フランスのBNPパリバ、ドイツのドイツ銀行、イギリスのHSBCが続き、それぞれ2024年に14~173億ドルを化石燃料産業に拠出しました。

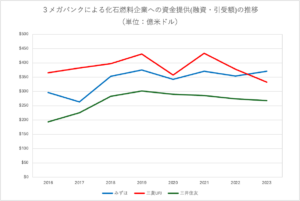

図2:メガバンクによる化石燃料への資金提供(融資・引受)推移(単位:百万米ドル)

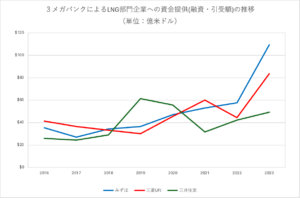

図3:メガバンクによる化石燃料拡大企業への資金提供(融資・引受)推移(単位:百万米ドル)

執筆者および執筆団体からのコメント

RAN銀行方針リーダー アリソン・フェイジャンス=ターナー(共同執筆者)

「注意をそらし、引き伸ばし、責任を回避し、そして最後に離脱する。必要に応じて、それを繰り返す。銀行はこういった常套手段を使って、自分たちと化石燃料業界に潤沢な資金を供給して金融システムにリスクを積み上げる一方で、地球の気温上昇を1.5度未満に抑えるための時間を無駄にしてきました。『化石燃料ファイナンス報告書』の威力は、このような戦術を見抜き、資金の流れを追跡している点にあります。災害が深刻化し、科学者や政策専門家がますます悲惨な警告を発しているにもかかわらず、銀行は2023年から2024年に化石燃料への資金提供を増やし、化石燃料インフラの拡大に数十億ドルを注ぎ込んでいます。銀行の方向転換を可能にするには、迅速かつ強固な拘束力のある政府の規制と監督が不可欠です。拘束力のある規制がなければ、気候カオス(混乱)へのファイナンスが銀行の主要な投資戦略であり続け、経済と地球を破綻させてしまいます」

RAN日本シニア・アドバイザー 川上豊幸

「日米の銀行が2024年の化石燃料ファイナンスの上位を独占しました。3メガバンクは昨年から順位を下げたものの、米銀らの増加額が多かっただけで、メガバンクの資金提供額は依然として大きく、憂慮すべきことです。2024年、大手米銀の化石燃料産業への資金提供額は前年比30〜50%増加という異常な状況となりました。国際エネルギー機関(IEA)の調査報告書によれば、全ての化石燃料の拡大事業はパリ協定の1.5度目標と整合しないとされるにも関わらず、2024年、みずほは化石燃料拡大企業への資金提供を前年比で約15%増加させ、MUFGは約3%増加させました。

6月12日、JERAの米国からのLNG新規調達契約が発表されました。メキシコ湾岸での化石燃料施設では汚染や環境破壊、地域経済への悪影響に加え、生産・輸送過程でも膨大な温室効果ガスの排出が懸念されます。調達先にはテキサス州リオ・グランデLNG事業も含まれています。事業者であるネクストディケイド社は、先住民族カリゾ・コメクルド族の反対にもかかわらず、同意を得ることなく整地作業を進めて、聖地周辺を破壊しています。このLNG事業にはMUFGとみずほが資金を提供しています。これは、2行が採択する国際基準である『赤道原則』の違反にあたり、銀行のガバナンス体制に問題があると考えられます」

賛同団体からのコメント

気候ネットワーク プログラム・コーディネーター 鈴木康子氏

「今回の報告書からも日本のメガバンクが新たなLNGプロジェクトへの巨額の融資を継続していることが明らかになりました。また、化石燃料全体に対する融資額もトップレベル(3メガ合計で1,063億ドル)にあり、特に米国に本社を置く化石燃料企業への資金額が突出していることから、日本が米国のエネルギー政策を支援していることを浮き彫りにしています。6月12日には、JERAが米国から年間最大550万トンのLNGを購入する20年契約を締結したと発表。今後も米国への融資が続くと想定できます。国内ではガス火力をトランジションと位置づけて、複数の新規LNG火力の計画が進められており、ガス火力が終焉に向かう兆しは全く見えません。銀行が自ら科学的知見に基づき化石燃料事業に投融資することのリスク評価を行い、早期に支援を見直すことを強く求めます」

マーケット・フォース、日本エネルギーファイナンスキャンペーナー、渡辺瑛莉氏

「2024年も日本のメガバンクは不名誉な“Dirty Dozen(化石燃料支援ワースト12行)”に名を連ね、化石燃料への資金提供を続けています。すでに日本および世界各地で気候変動に起因する高温や災害が相次いでいるにも関わらず、メガバンクは短期的な利益を優先し、長期的な社会と経済の安定を危うくしています。欧米や豪州の銀行がリスクを見越して撤退するLNG事業に加担している姿勢は、長期的リスクに対する感度の低さ、そして気候リスク管理の脆弱さを露呈しています。NZBAから脱退した今、メガバンクが掲げるネットゼロ目標に信頼を置けるかどうかは、実効性ある気候リスク管理とガバナンス体制の構築にかかっています。大手銀行の投資家は、将来の企業価値を毀損しかねない経営に対して、確固たる姿勢で臨む必要があります。顧客企業に対する移行支援の実効性を確保し、ガバナンス強化に資する監査委員会の取締役監督に関する株主提案への賛同は、その第一歩となるはずです」

国際環境NGO 350.org、ジャパン・キャンペーナー、伊与田昌慶氏

「この報告書は、日本の金融機関が気候危機を解決する責任を果たさないばかりか、問題の原因であり続けていることを糾弾する告発状です。とりわけみずほFGとMUFGは2023年から2024年にかけて化石燃料ファイナンスを10%以上も増額させており、パリ協定が謳う『資金の流れを低排出にする』との目標に逆行しています。今年になって相次いで『ネットゼロ・バンキング・アライアンス(NZBA)』から離脱した邦銀は『脱退後も取り組みを続ける』などと、まるでこれまで十分に取り組み、成果を出していたかのような説明をしました。しかし、過去から現在に至るまで、邦銀の取り組みがパリ協定の1.5℃目標に整合する十分な水準に至ったことは1度もありません。

3メガバンクに脱化石燃料を求める要請文には、これまでに国内外の210団体から賛同が集まっています。ホワイトハウスの気候変動懐疑論者らではなく、世界中で気候危機の脅威を体験している市民のために、化石燃料からの脱却と再エネ3倍に貢献する金融方針へと転換すべきです」

『化石燃料ファイナンス報告書』はRAN、バンク・トラック、エネルギー・エコロジー・開発センター(CEED)、先住民族環境ネットワーク(IEN)、オイル・チェインジ・インターナショナル、リクレイム・ファイナンス、シエラ・クラブ、ウルゲバルトによって執筆されています。世界69カ国480以上の団体が賛同しています。

注1)「化石燃料ファイナンス報告書2025」全文(英語)

化石燃料の金融データ、方針スコア、最前線の現場からの報告、方法論などはこちらから:

https://www.bankingonclimatechaos.org

日本後要約版:https://japan.ran.org/wp-content/uploads/2025/09/BOCC_2025_Executive_Summary_vJPN_vF.pdf

注2)IEA「ネット・ゼロ・ロードマップ」、2021年5月

今後全ての化石燃料の拡大事業は1.5度目標と整合しないという分析結果が出た。

https://www.iea.org/reports/net-zero-by-2050

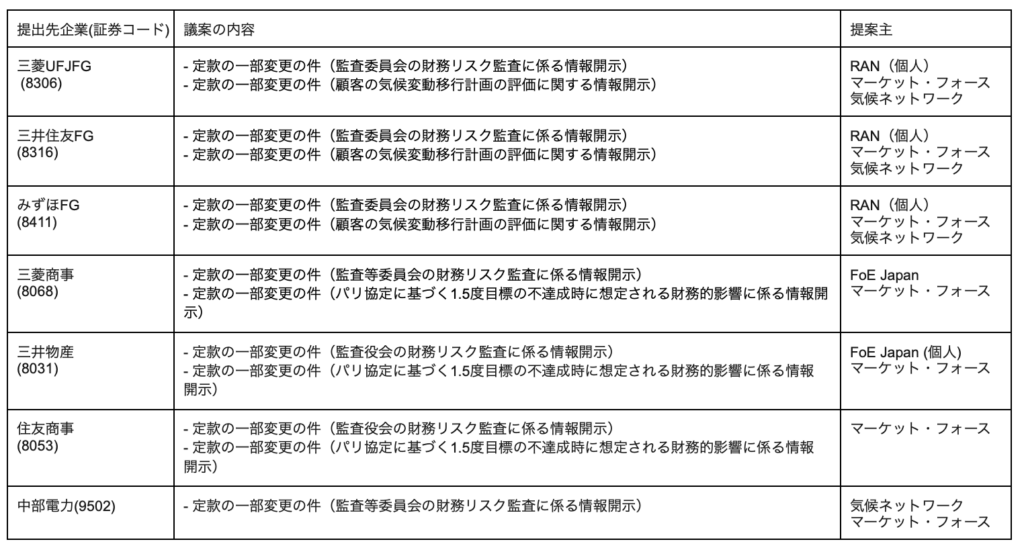

補足資料

・日本の 3 メガバンクの資金提供分析

・記者会見プレゼン資料

・6月18日記者会見プログラム

*情報更新:「化石燃料ファイナンス報告書2025日本語要約版」を、デザイン版に差し替えました(2025年9月)

団体紹介

レインフォレスト・アクション・ネットーク(RAN)は、米国のサンフランシスコに本部を持つ環境NGOです。1985年の設立以来、環境に配慮した消費行動を通じて、森林保護、先住民族や地域住民の権利擁護、環境保護活動をさまざまな角度から行っています。

本件に関するお問い合わせ

レインフォレスト・アクション・ネットワーク

日本チームマネジャー 関本 Email: yuki.sekimoto@ran.org

日本シニア・アドバイザー 川上 Email: toyo@ran.org